Букмекерская контора налог выигрыш в

В соответствии с п. Следовательно, по доходам в виде выигрыша в букмекерской конторе у физического лица отсутствует обязанность подавать в налоговый орган налоговую декларацию по форме 3-НДФЛ. Для исчисления суммы НДФЛ к уплате к налоговой базе применяется соответствующая налоговая ставка.

Согласно ст. Пунктом 1 ст. То есть, если ставка руб. Проект «Российской газеты». Задать вопрос. Главная Налоги Налог с выигрыша в букмекерской конторе. Игорь Мышкин Обязывает ли меня законодательство РФ платить подоходный налог с выигрыша, полученного в букмекерской конторе?

Если да, то в каком размере? В первое время — нелегального, но с года переведенного в легальное поле. Сегодня все больше игроков предпочитают играть в официальных БК, хотя, помимо сложности в идентификации, главным препятствием для большинства бетторов является необходимость уплачивать налог в букмекерской конторе, а также сложности с пониманием, букмекерские конторы в екатеринбурге на карте это делать правильно.

На первых порах заблокирован марафонбет организации руководствовались принятым еще в году общим законом РСФСР «О предприятиях и предпринимательской деятельности».

В году в российской столице появились первые минимальные требования к спортивным букмекерам. Отправной точкой в плане законодательства в сфере регулирования сферы беттинга стал закон года «О лицензировании отдельных видов деятельности». В список обязательных к лицензированию попали и игорные заведения. В году был принят Закон об азартных играх. Более предметно законодательная база для спортивных букмекеров была разработана и внедрена в последнее десятилетие.

После запрета на игорную деятельность на территории России за исключением специально отведенных мест г. В году были регламентированы ставки в интернете путем дополнения и изменения закона «О государственном регулировании азартных игр». Новый закон вступил в силу 22 августа под номером В соответствии с ним, в РФ были созданы два Центра учета приема интерактивных ставок ЦУПИСрегулируемые Центробанком, для контроля за деятельностью букмекерских контор, получивших разрешение лицензию на деятельность в России, и физических лиц, выступающих в роли их клиентов.

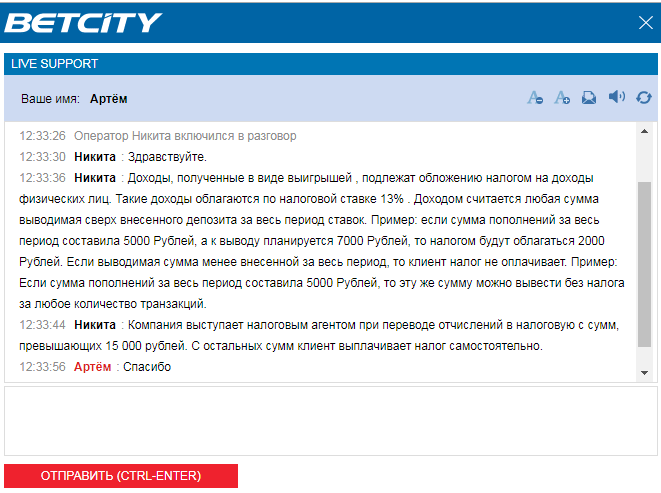

Изменения в системе налогообложения, касающиеся спортивных ставок, были внесены 1 января года. Они коснулись, прежде всего, статьи Изменения были зафиксированы Федеральным Законом «О внесении изменений в часть вторую НК РФ», который вступил в силу 27 ноября года. Для лучшего понимания приведем пример. Предположим, клиент букмекерской конторы внес на игровой счет рублей. После этого сделал две ставки, каждая по рублей.

Одна ставка проиграла, вторая выиграла. Сумма выигрыша составила искомые для выполнения условия выплаты налога букмекером рублей. Берем выигранную сумму и отнимаем от нее цену ставкиполучаем рублей. В результате на руки беттор получает рублей чистой прибыли плюс рублей ставки, которые не были учтены налогами.

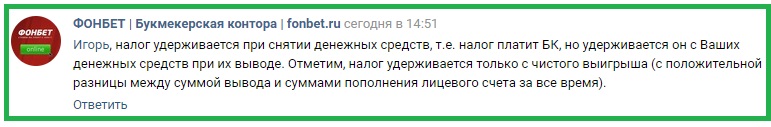

Итого — рублей. Если сумма выигрыша с пари меньше рублей, то БК полностью выплачивает выигрыш по коэффициенту. Однако беттор должен самостоятельно отчитаться перед налоговой. Оператор ставок при этом информирует налоговые органы о полученных игроками доходах, поэтому они имеют право обратиться и взыскать с физического лица неуплаченные налоги в букмекерских конторах.

Еще существует небольшое, но важное послабление: если беттор за календарный год со всех букмекерских контор вывел сумму, не превышающую рублей, то ее декларировать не нужно в соответствии со статьями и НК РФ. Также если игрок выиграл большую сумму, то один раз в год он имеет право не декларировать эти рублей, или, проще говоря, вычесть ее из общей суммы за год, от которой придется выплатить самостоятельно. Приведем примеры.

Содержание

Предположим, что игрок за год со всех контор, в которых зарегистрирован, вывел всего рублей. Он может расслабиться и ничего не декларировать. Если беттор вывел за год всего рублей, то он имеет право вычесть из этой суммы рублей и уплатить налоги с получившейся суммы в рублей.

Любой выигрыш в букмекерской конторе облагается налогом. Первый способ оплаты не требует от игрока никаких усилий. Если он выигрывает пари, равную или превышающие сумму вто все за него делает букмекер. Клиент просто выводит деньги уже с учетом вычтенного налога.

Игрок пополняет баланс на 10, 15 и 20 тысяч рублей. Здесь нельзя сказать, на какой из депозитов была заключена прибыльная ставка. В принципе, сотрудники БК могут посчитать, что самый большой депозит стал условием пари.

Какой налог на выигрыш в букмекерской конторе

Но ввиду того, что ставок много, вычитаться пари может только. В законодательстве отсутствует требование о хронологии — чтобы она являлась именно последней. Букмекерские компании могут это интерпретировать, но не имеют права вычесть несколько депозитов при наступлении одного выигрыша», - дополнил юрист. Если я совершал 3 депозита, то буду запрашивать 3 выплаты в ситуации, если каждый не будет превышать 15 Как клиент я получу из этого выгоду.

Все дело в том, что в такой ситуации каждый вывод будет учитывать какую-то ставку. А вот если вывод будет один, то вычитаться будет только одна ставка», - отметил юрист. Иногда размер пополнения оказывается больше, нежели запрашиваемая игроком сумма на выплату.

В таком случае при выплате не потребуется оплачивать налоговый сбор. Сделал ставок, а потом решил поставить на выплату 15 тысяч.

В этом случае налог платить не потребуется. Есть и другая ситуация. Например, вы внесли последовательно 3 депозита наи рублей. Заключили пари, которая принесла прибыль в 20 В таком случае БК из прибыли вычтет 2 тысячи рублей как размер ставки. Останется 18 — налоговая база, ввиду чего размер НДФЛ будет Отнимает от 20 тысяч эту сумму, и получаем сумму чистого выигрыша, которая составит 17 рублей. Их и получает игрок», - подытожил юрист. Букмекеры не имеют на права ограничивать размер одного вывода.

В недавнем прошлом БК старались разделять размер суммы вывода на несколько частей. Однако, сумму определяет исключительно сам пользователь. Если он хочет сделать вывод на 40 тысяч, а букмекер скажет, что это запрещено правилами копании, то это будет нарушением прав клиента. Он может оставить жалобу на компанию и привлечь её к админ ответственности», - сообщил специалист.

Букмекерские компании, выступая в роли налогового агента могут вычесть сумму ставки. Игрок же такого права не имеет. Ввиду сказанного, налоговая база при выплатах, к примеру трех платежей и одного в размере 40 тысяч рублей может разниться. Следует сказать и о том, что букмекерская компания при выплате выигрышей не может не удерживать НДФЛ. Облагается ли налогом выигрыш, который игрок не собирается выводить со счёта в букмекерской компании?

Нет, в данном случае не потребуется уплачивать налоговый сбор, так как средства на балансе игрока в БК не вписываются в сферу интересов ФНС. Как платить налоги людям, не имеющим российского гражданства? Надо ли платить налоговый сбор, если отсутствует российское гражданство?

Да, это будет обязательным условием получения выигрышей в БК. В ФНС нам рассказали, что с целью недопущения налогообложения беттеры российских БК без гражданства РФ подлежат налогообложению в той стране, налоговым резидентом которой являются.

Зачастую выигрыши, которые получают физические лица не являющиеся налоговыми резидентами РФ, с учетом условий международного договора об обходе двойного налогообложения, подлежат оплате налога в стране, резидентом коей они являются», - сделали дополнение в ФНС.

Данный пункт гласит, что налоговое обложение выигрышей физических лиц более 15 тысяч рублей определяет налоговый агент букмекерская конторапутем снижения размера выигрыша. Сумма налогового сбора будет рассчитана налоговым агентом конкретно для каждого выигрыша. В ситуациях, когда размер каждого выигрыша окажется не более 15 тысяч, то беттеры, отталкиваясь от подпункта 5 пункта 1 статьи Кодекса, самостоятельно должны рассчитать и оплатить налог на прибыль физических лиц, отталкиваясь от размера полученного выигрыша.

Клиенты букмекерских компаний, получившие выигрыши на основе статьи Кодекса самостоятельно вычисляют размер налога на прибыль физических лиц с последующей подачей декларации в налоговую службу по месту проживания.

Общий размер налога к уплате необходимо оплачивать по месту проживания налогоплательщика. Сделать это необходимо до 15 июля года, идущего вслед за завершившимся налоговым периодом. Налоговую же декларацию следует предоставить до 30 апреля года, который следует за завершившимся налоговым периодом. Оплата налогового сбора является обязательным условием для всех игроков, делающих ставки в легальных букмекерских bet365 вывод средств отзывы.

Налог с выигрыша в букмекерской конторе

Мы детально разобрали этот вопрос рассказав, как платить налог, какой он имеет размер, и где оплачивать налоговый сбор. Надеемся, что данная информация оказалась для вас максимально полезной. Играйте честно, и тогда вам обязательно повезет.